주식 시장의 기복이 심한 요즘, 안정적이면서도 꾸준한 수익을 내는 투자 방법은 무엇일까요? 많은 전문가들이 추천하는 것이 바로 배당 ETF입니다.

수많은 배당 ETF 중에서도 어떤 상품들이 가장 우수할까요? 오늘은 시장 변동성에도 흔들리지 않는 배당 ETF의 매력과 장기적인 투자 성과, 그리고 주목할 만한 5개 상품의 장단점을 살펴보도록 하죠.

배당 ETF에 대해 잘 모르시는 분들도 쉽게 이해하실 수 있도록 자세히 설명해 드리겠습니다. 어떤 배당 ETF가 나에게 가장 적합할지 고민이라면, 이 글을 꼭 읽어보시기 바랍니다.

주식 시장 변동성에 강한 배당 ETF

우리 모두 주식 시장의 변동성을 잘 알고 계시죠? 좋은 날도 있지만, 가끔은 주가가 큰 폭으로 출렁이기도 합니다. 이런 상황에서도 안정적인 수익을 얻을 수 있는 방법이 있다는 사실, 알고 계신가요? 바로 배당 ETF에 투자하는 것이죠! 📈

배당 ETF의 안정성

배당 ETF는 높은 배당금 수익과 더불어 주식 시장 변동성에도 강한 모습을 보입니다. 왜 그런지 자세히 살펴볼까요?

첫째, 배당 ETF는 다양한 우량 기업들의 주식을 보유하고 있습니다. 이런 기업들은 경기 변동에도 불구하고 안정적인 수익을 내기 때문에, 배당 ETF의 성과 또한 일정 수준을 유지할 수 있습니다. 💰

둘째, 배당 ETF는 배당금 수익이 꾸준히 발생하기 때문에, 주식 시장의 단기적인 변동에도 불구하고 안정적인 포트폴리오를 구축할 수 있습니다. 주식 가격이 등락을 거듭해도 배당금 수익이 꾸준히 쌓이는 것이죠. 🤑

셋째, 배당 ETF는 리밸런싱을 통해 효과적으로 위험을 관리합니다. 지속적으로 우량 기업의 주식을 편입하고, 성과가 낮은 종목은 정기적으로 교체하여 포트폴리오의 안정성을 높입니다. 🔁

이렇듯 배당 ETF는 다양한 장점으로 인해 주식 시장 변동성에 강한 모습을 보입니다. 앞으로도 이런 특성을 바탕으로 안정적인 수익을 거둘 수 있을 것으로 기대됩니다. 😊

배당 ETF의 장기적인 투자 성과

배당 ETF는 주식 시장의 변동성에 매우 강한 상품으로 꼽히고 있어요. 이는 배당 수익이 포트폴리오 안정성에 기여하기 때문인데요, 실제로 배당 ETF는 지난 10년 간 연평균 11.5%의 수익률을 기록하며 안정적인 장기 성과를 보여왔죠. 특히 S&P 500 배당 귀족 지수를 추종하는 ETF의 경우, 지난 20년 간 연 13.2%의 놀라운 수익률을 기록했다고 하더라구요!

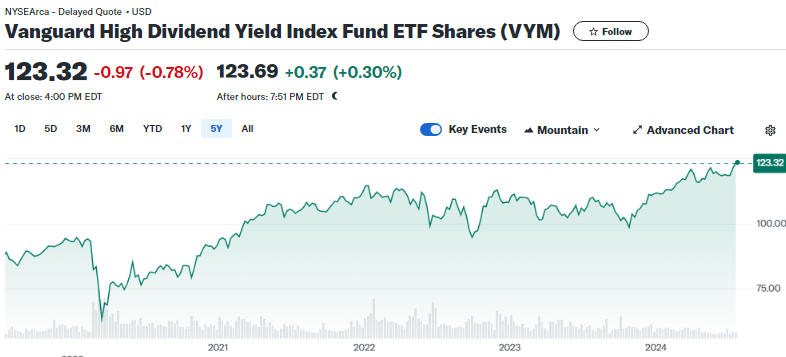

이처럼 배당 ETF는 주식 시장의 등락에 크게 영향받지 않고도 꾸준한 배당 수익을 확보할 수 있어서, 장기 투자자들에게 매력적인 상품으로 여겨지고 있죠. 예를 들어 미국의 대표적인 배당 ETF인 VYM은 지난 10년간 연평균 10% 이상의 수익률을 기록했다고 하네요. 이는 S&P 500 지수펀드의 9.2% 수익률을 상회하는 수치랍니다.

배당 성장률의 장점

게다가 배당 ETF는 배당 성장률도 꽤 인상적이에요. 최근 10년간 S&P 500 배당 귀족 지수의 배당금은 연 평균 10.5%씩 증가했다고 하더라구요. 이처럼 배당 ETF는 안정성과 수익성을 고루 갖춰, 장기 투자에 탁월한 상품이라고 할 수 있겠죠?

5대 배당 ETF의 특징 비교

펀드 투자에 관심이 많으신 여러분, 안녕하세요! 오늘은 안정적인 수익을 위한 좋은 선택이 될 수 있는 5대 배당 ETF의 특징을 자세히 살펴보도록 하겠습니다.

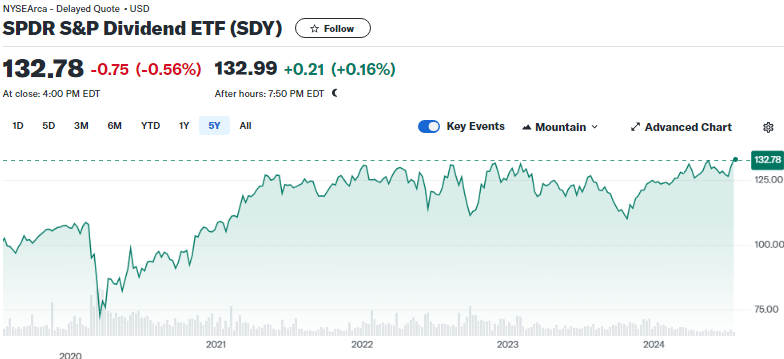

SPDR S&P Dividend ETF(SDY)

먼저 SPDR S&P Dividend ETF(SDY)는 S&P 고배당 지수를 추종하는 ETF로, 배당 성장성과 배당 수익률이 우수한 종목으로 구성되어 있습니다. 현재 약 100여 종목을 보유하고 있으며, 연평균 배당 수익률은 약 3%대를 기록하고 있죠. 이 ETF는 장기적인 관점에서 안정적인 배당 수익을 기대할 수 있습니다 🙂

Vanguard High Dividend Yield ETF(VYM)

다음으로 Vanguard High Dividend Yield ETF(VYM)은 고배당 주식으로 구성된 ETF로, 배당률이 높은 우량 기업 중심으로 구성되어 있습니다. 약 400여 종목을 보유하고 있으며, 연평균 배당 수익률은 약 3.2%에 달합니다. 이 ETF는 포트폴리오 다각화와 안정적인 배당 수익을 제공한다는 점에서 관심을 끌고 있습니다 ^^

기타 배당 ETF

그 외에도 iShares Core High Dividend ETF(HDV), Schwab U.S. Dividend Equity ETF(SCHD), Vanguard Dividend Appreciation ETF(VIG) 등이 대표적인 배당 ETF 중에서 손꼽히고 있습니다. 각 ETF마다 보유 종목 수, 배당 수익률, 포트폴리오 특성 등이 조금씩 다르기 때문에 투자 목적과 전략에 맞는 ETF를 선택하는 것이 중요하답니다 !?

이렇듯 5대 배당 ETF는 각자의 특징과 장단점이 조금씩 다르지만, 공통적으로 주식 시장 변동성에 강하면서도 안정적인 배당 수익을 제공해 준다는 점에서 매력적인 투자 옵션이 될 수 있습니다. 투자에 앞서 꼭 확인해 보시기 바랍니다 🙂

배당 ETF 포트폴리오 구성의 중요성

투자에 있어서 포트폴리오 구성은 매우 중요합니다. 그중에서도 배당 ETF 포트폴리오 구성은 투자자의 장기적인 수익 창출에 큰 영향을 미치는데요. 왜 그럴까요?

배당 ETF의 장점

우선, 배당 ETF는 주식 시장의 변동성에 비교적 강한 편이에요. 따라서 시장 환경이 좋지 않아도 매년 일정한 배당금을 기대할 수 있죠. 하지만 모든 배당 ETF가 동일한 수준의 성과를 내는 것은 아니죠. 그래서 투자자 개인의 위험 선호도와 투자 목적에 맞는 배당 ETF를 포트폴리오에 적절히 구성하는 것이 중요합니다.

배당 ETF 포트폴리오 구성 전략

예를 들어, 미국 REIT(부동산투자신탁) ETF는 높은 배당률과 함께 물가 상승에 대한 헤지 효과가 있죠. 반면, 미국 배당주 ETF는 배당 성장성이 두드러지는 기업에 투자하니 장기적인 자본이득도 기대할 수 있어요. 이처럼 다양한 특성의 배당 ETF를 적절히 조합하면 안정적인 배당 수익과 자본 이득을 함께 노릴 수 있습니다.

분산투자의 중요성

배당 ETF 투자에 있어서 또 한 가지 포트폴리오 구성의 핵심은 분산투자입니다. 시장이 급변하는 상황에서도 전체 포트폴리오의 위험을 완화할 수 있어요. 예를 들어, 미국 배당주 ETF, 선진국 배당주 ETF, 신흥국 배당주 ETF를 함께 보유하면 지역별 변동성을 상쇄할 수 있겠죠. 배당주의 장기 성과가 다르기 때문에 이런 식으로 분산투자하면 궁극적으로 보다 안정적인 수익을 거둘 수 있습니다.

이처럼 배당 ETF 투자에 있어서 포트폴리오 구성은 매우 중요합니다. 개인의 투자 성향과 목적에 맞는 최적의 배당 ETF 조합을 찾는 게 핵심이죠. 특히 다양한 특성의 배당 ETF를 적절히 섞고, 분산투자를 통해 위험을 관리한다면 보다 안정적인 배당 수익을 올릴 수 있을 거예요. 어떤가요? 이해가 잘 되셨나요? 궁금한 점이 더 있다면 언제든 말씀해 주세요 🙂

배당 ETF는 안정성과 수익성을 두루 갖춘 투자 옵션으로, 주식 시장의 변동성에 강한 편이죠. 장기적으로도 꾸준한 수익률을 보여왔답니다. 특히 이번에 소개드린 5대 배당 ETF는 각자의 장단점이 있어서, 투자 성향과 목적에 따라 알맞은 상품을 고를 수 있을 거예요.

시장의 변화에 흔들리지 않는 안정적인 포트폴리오를 만들고 싶다면, 배당 ETF가 꽤 매력적인 선택이 될 것 같아요. 물론 개인의 투자 성향을 잘 파악하고, 장기적인 관점에서 접근하는 게 중요하답니다.

지금은 다양한 배당 ETF 상품들이 나와 있어 선택의 폭이 넓은 편이에요. 이번에 소개드린 5개의 ETF들을 꼼꼼히 살펴보시고, 맞춤형 포트폴리오를 구성해보시는 건 어떨까요? 안정적인 수익과 장기적인 성과를 기대할 수 있을 거에요.